“年报季”落下帷幕。随着常态化退市工作的推进,越来越多投资者不再掺和“炒差”。

完善上市公司退市机制

当下正在经历的新一轮退市改革,具有鲜明的新特点:一是重大违法类退市明显增多。历史上因欺诈发行、财务造假而被以重大违法退市程序强制退市的公司只有5家。而今年有8家公司因触及重大违法退市标准被强制退市或实施退市风险警示。

有关专家表示,市场各方对“造假可能退市”有了更直观的感受,立体化打击财务造假体系取得巨大进展,严的氛围在退市领域逐渐形成。目前这一轮退市改革主要针对“空壳僵尸”和“害群之马”,核心是“应退尽退”,既释放了严监管信号,同时也依据国情,贴合市场发展,畅通多元化退出机制,确保改革平稳推进。

二是退市触点前提,提早形成了明确的预期。15家公司在1月底就自认退市,年报披露前又有多家公司披露了明确的退市走向。明确的退市预期有利于投资者提早做出投资决策,并避免被误导性信息及市场操纵行为损害利益。

A股的“不死鸟”神话不再,有多方面因素:一是全面注册制下,“壳”价值在流失;二是针对即将退市上市公司的风险提示增多,退市触点前提,让投资者快速看到了退市风险,并趋向不再“炒差”。

发挥注册会计师关键作用

投资者不再“炒差”,注册会计师发挥了重要作用。近期,财政部发布《注册会计师行业诚信建设纲要》,推进注册会计师诚信监管升级,目前已初具成效。

《注册会计师行业诚信建设纲要》在奖惩方面频出实招,比如,出台《注册会计师行业严重失信主体名单管理办法》,按程序将涉及性质恶劣、情节严重、社会危害较大的违法失信会计师事务所和注册会计师纳入失信联合惩戒对象名单,实施联合惩戒,包括依法依规限制失信联合惩戒对象招标投标、政府采购、申请财政性资金项目、享受税收优惠等行政性惩戒措施,运用信用记录、警示告诫、公开曝光等,让失信者寸步难行。

注册会计师作为证券市场信息质量的鉴定者,是维护市场秩序的核心力量之一。基于以上背景,注册会计师对上市公司出具非标意见并不鲜见。会计师事务所发表保留、否定或无法表示的审计意见,通常意味着上市公司财务报告存在重大错报,或持续经营业绩不可信。在这种情况下,投资者丧失了赖以进行投资决策的依据和基础,公司已不适合继续上市。会计师发表非标意见的背后,往往意味着公司会计处理错误、业绩失真。非标意见实质是对公司规避退市行为的纠正。

2006年,深市中小板首次引入否定和无法表示的审计意见作为退市条件。2012年,退市改革将审计意见类型全面纳入财务退市指标体系,并推广至全板块。这一改革既是发挥会计师的职业判断作用,对公司业绩的真实性予以核实,也是强化中介机构“看门人”作用的具体方式。

本轮退市改革进一步强调,压实会计师事务所责任,将反映上市公司财务失真、内控失效的审计意见作为退市决策的重要依据。证监会在4月底对*ST必康、*ST未来立案调查,向市场昭示了这两家公司的造假本质和退市预期。

同步推进投资者保护

资本市场退市力度和出清速度明显加快,是全面注册制时代的必然趋势。一个健康发展的市场,不仅需要为市场源源不断注入活水,也需要畅通无阻,促存量风险有序出清。只有做好退市制度,做好投资者保护制度,全面注册制才能真正形成闭环,提高我国上市公司质量,形成优胜劣汰、吐故纳新的良性循环。

目前,市场更加关注投资者保护的同步推进。监管部门通过强化*ST公司信披,加大退市风险信息披露,向投资者不断提示退市风险;同时,完善投资者民事赔偿机制,涉及财务造假等重大违法违规的退市公司,在确定退市后都会受到投资者的民事追责。投资者可通过先行赔付、责令回购或者通过单独诉讼、共同诉讼、申请适用示范判决机制、普通代表人诉讼及特别代表人诉讼等司法途径维护自身合法权益。

比如,4月21日,上交所对*ST紫晶、*ST泽达启动重大违法强制退市程序时,相关投资者保护机制同时启动。*ST紫晶中介机构拟共同出资10亿元设立先行赔付专项基金,用于先行赔付适格投资者的投资损失;上海金融法院当日称收到泽达易盛普通代表人诉讼起诉材料,投服中心表示,将依法接受投资者特别授权,申请参加该案并转换特别代表人诉讼。

银河证券首席经济学家刘锋表示,建设好中国特色资本市场是加快形成新发展格局的重要任务。近年,监管机构大力推进对违法违规者开展行政、民事、刑事“三位一体”的惩戒,这是在充分借鉴国际最佳实践的基础上,结合中国实际作出的重大制度创新,也是A股退市工作得以加快的坚实基础。而投资者保护是激发资本市场活力和韧性的根本所在,增强投资者的安全感和对未来的长期预期,是打造一个“规范、透明、开放、有活力、有韧性”资本市场的关键。相信随着投资者保护工作的力度不断加大,我国资本市场的明天将更美好。

祝惠春

祝惠春

未经允许不得转载:87头条 » 资本市场良性循环加速形成

87头条

87头条

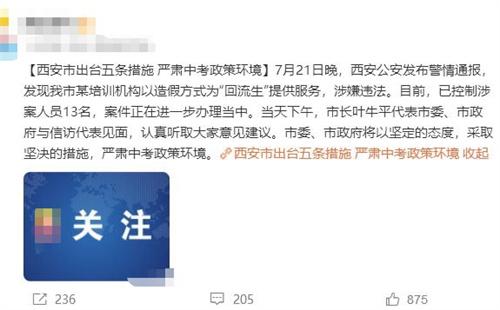

西安警方严查造假培训机构,市长承诺维护中考录取公平公正

西安警方严查造假培训机构,市长承诺维护中考录取公平公正 最“硬核”的山航怎么就退市了 什么原因造成的

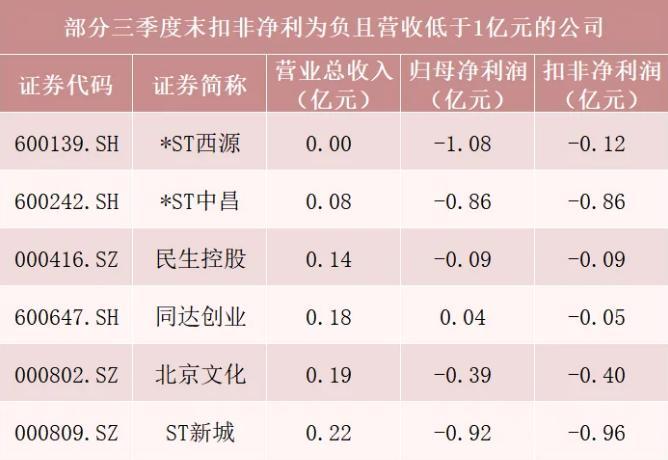

最“硬核”的山航怎么就退市了 什么原因造成的 退市生死劫!避雷必看,A股退市高危股票名单出炉

退市生死劫!避雷必看,A股退市高危股票名单出炉 监守自盗!盘锦银行高管套取2000万信贷资金,伙同领导、商人炒股却亏损(构成违法发放贷款罪)

监守自盗!盘锦银行高管套取2000万信贷资金,伙同领导、商人炒股却亏损(构成违法发放贷款罪)